Durante los años inmediatamente posteriores a la crisis económica de nuestro país las entidades financieras encontraron el caldo de cultivo perfecto para comercializar un producto complejo entre los consumidores de a pie, este era el SWAP, posiblemente de haberlo comercializado con dicho nombre hubiera ahuyentado a más de uno, es por ello que se los comercializó como “SEGURO DE COBERTURA DE HIPOTECA”, “GESTION DE RIESGOS FINANCIEROS” o “PERMUTA FINANCIERA” entre otras nomenclaturas más atractivas y sencillas para los clientes particulares minoristas.

¿Cómo funcionaba el supuesto seguro?

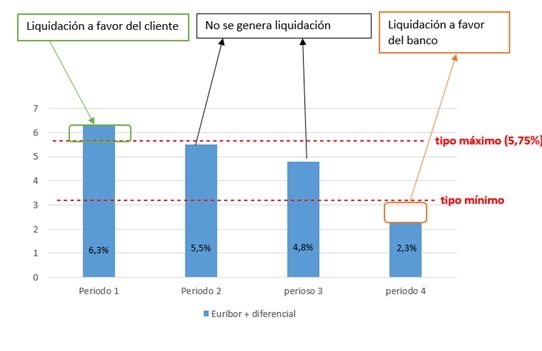

Sin embargo, como viene siendo habitual en la última década, los bancos olvidaron explicar de forma comprensible como funcionaba el supuesto Seguro, que resulta ser primo hermano de la cláusula suelo (CS), a grandes rasgos, la diferencia con la CS es que todo tipo de interés que superara el límite marcado como tipo máximo supondría una liquidación favorable al cliente (el banco le pagaba al consumidor) y por el contrario si el tipo de interés quedaba por debajo del tipo mínimo, la liquidación sería favorable al banco (el cliente pagaría al banco), así a modo de ejemplo mostramos la siguiente simulación.

Este tipo de productos, sin las explicaciones adecuadas ni el cumplimiento de la normativa MiFid, son claramente abusivos. Ello conlleva que el consentimiento prestado por el consumidor resulta viciado habida cuenta que nadie le explico el funcionamiento ni las perspectivas a futuro del tipo de interés ni le realizó simulaciones que le permitieran entender el producto, todo ellos siendo datos de los que la entidad bancaria sí que disponía.

Plazos para reclamar

Así, la cuestión que debemos plantear es cuando caduca la acción legal, es decir, cuanto tiempo tiene el consumidor para reclamar ante los tribunales este producto. Para ello es imprescindible conocer el dies a quo, el día en que empieza a correr el plazo de caducidad.

La reciente Sentencia del Tribunal Supremo de la Sala 1ª, nº3/2019, de 8 de enero determina de forma contundente que:

“Por tanto, se mantiene como doctrina en supuestos de contrato de permuta financiera (swap) por error vicio, que el día inicial del cómputo de plazos de caducidad debe entenderse producido en el momento de agotamiento del contrato, de la extinción del swap.”

Como bien recuerda dicha sentencia, la doctrina aquí expuesta tiene origen y modifica toda la anterior en la STS del pleno nº89/2018, de 9 de febrero, donde se detallaron los motivos que justifican la modificación de doctrina:

«[…] la sentencia del Pleno de esta sala 769/2014, de 12 de enero de 2015, en la que la ahora recurrente apoya su recurso de casación: i) negó que la consumación del contrato hubiera tenido lugar con su perfección; ii) citó sentencias de la sala en las que se ha precisado cuándo se produce la consumación en ciertos contratos de tracto sucesivo como la renta vitalicia, la sociedad o el préstamo; y iii) sentó como doctrina la de que «en relaciones contractuales complejas como son con frecuencia las derivadas de contratos bancarios, financieros o de inversión, la consumación del contrato, a efectos de determinar el momento inicial del plazo de ejercicio de la acción de anulación del contrato por error o dolo, no puede quedar fijada antes de que el cliente haya podido tener conocimiento de la existencia de dicho error o dolo«.

«Mediante una interpretación del art. 1301.IV CC ajustada a la naturaleza compleja de las relaciones contractuales que se presentan en el actual mercado financiero, la doctrina de la sala se dirige a impedir que la consumación del contrato, a efectos de determinar el momento inicial del plazo de ejercicio de la acción de anulación del contrato por error o dolo, quede fijada antes de que el cliente haya podido tener conocimiento de la existencia de dicho error o dolo.

«En los contratos de swaps o «cobertura de hipoteca» no hay consumación del contrato hasta que no se produce el agotamiento o la extinción de la relación contractual, por ser entonces cuando tiene lugar el cumplimiento de las prestaciones por ambas partes y la efectiva producción de las consecuencias económicas del contrato. Ello en atención a que en estos contratos no existen prestaciones fijas, sino liquidaciones variables a favor de uno u otro contratante en cada momento en función de la evolución de los tipos de interés. […]. El resultado positivo o negativo de las liquidaciones dependía para cada período de liquidación y alcanzaron resultados diversos en cada uno de los años de vigencia del contrato, tal y como ha quedado reflejado en los antecedentes recogidos en el primer fundamento jurídico de esta sentencia».

¿Cuándo se puede reclamar?

Por todo ello, si contrataste un SWAP, Seguro de cobertura sobre hipoteca,… y hace menos de 4 años que se terminó tu contrato aun puedes reclamar a la entidad bancaria y recuperar el dinero que les has pagado de más a causa de las liquidaciones que te han perjudicado.